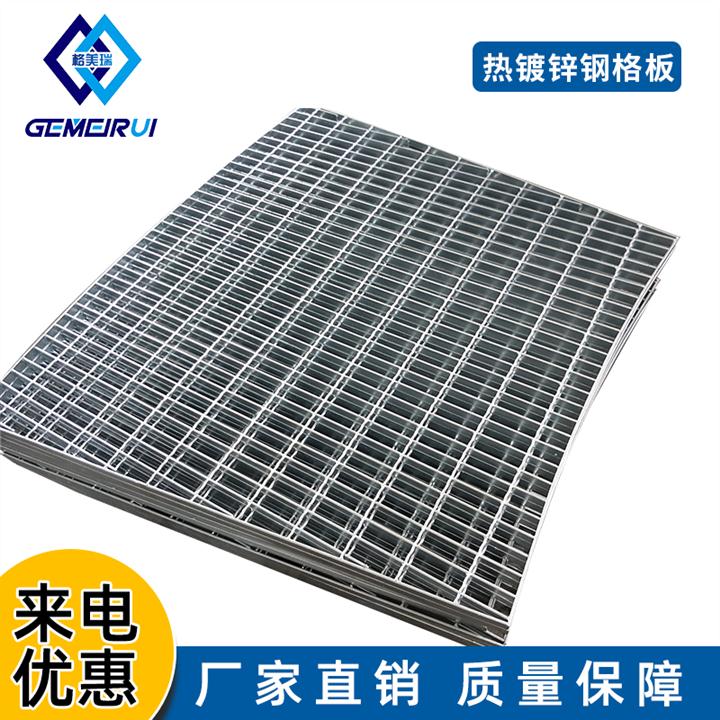

产地常州

执行标准YB/T4001.1-2007

材质Q235B

质量标准ISO9001

表面处理热镀锌

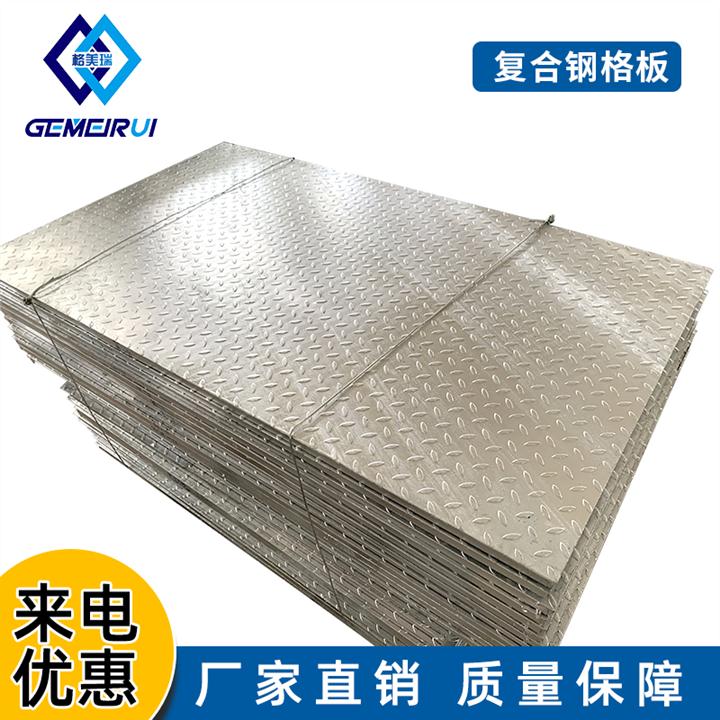

踏步板一般可分为:T1型踏步板、T2型踏步板、T3型踏步板、T4型踏步板。的主要依据是有前护板和打孔的侧板,也可根据客户的使用要求来定。

近日,冶金工业经济发展研究中心副主任郑玉春在分析了当前钢铁行业面临的形势。

郑玉春认为,今年一季度我国经济开局平稳,市场信心普遍回升,全年经济增长速度仍将保持中速。国家鼓励消费、加大投资的政策将会促进今年钢材消费保持适度增 长,但政策微调对市场的影响增强。他还从房地产、基础设施、制造业、汽车、家电、造船等六个方面对国内市场需求展望做了分析。

在房地产方 面,1~4月,全国房地产开发投资同比增长11.9%,而同期土地购置面积同比下降33.8%,土地成交价款下降33.5%,降幅继续扩大。房屋新开工面 积同比增长13.1%,施工面积同比增长8.8%,增幅继续扩大,销售面积降幅收窄。“政策取向依然是保持政策连续性和稳定性,防止大起大落。”

郑玉春提到,受政策影响,今年会加大对基础设施的投资,但传统基础设施建设增长有限。亮点有可能在《乡村振兴战略规划(2018~2022年)》的实施,另外地方政府债券发行的力度也有所加大。不过他也表示,投资增长速度尽管会有所回升,但回升的幅度有限。

此前住建部批准《建筑结构可靠性设计统一标准》(GB50068-2018)为国家标准,自2019年4月1日起实施。郑玉春认为,其中引人注意的变化是建 筑荷载分项系数的调整,经测算,普通住宅钢筋含量将增加3%~5%;地下车库钢筋含量将增加10%。这也利好钢材消费。

而在制造业方面,据机械工业联合会预计,2019年机械工业经济运行总体将比较平稳,工业增加值、主营业务收入增速在6.5%左右,对外贸易出口将适度增长,但实现难度将大于2018年。

郑玉春表示,截至2018年底,我国已经完成了去产能1.5亿吨上限目标,但局部仍然需要去产能。生态环境部明确禁止环保“一刀切”行为,限产力度有所减 弱,但限产常态化加强。随着我国新建产能的陆续投产,2019年钢材市场供需关系进一步缓解。但新产能建设过快未来将在一定程度上抵消供给侧结构改革的成 果,行业内应给予高度重视。

分析师马力表示,需要看到近期货币政策出现的新变化。国内钢材市场经过3~4月份的高位运行,5~6月将逐渐承压,价格有一定的下滑压力,呈现震荡下滑的可能性较大。他提示,需要多观察持续高产量带来的供给压力和进入夏季需求季节性萎缩带来的不利影响。

2019年4月份,各地都处于项目施工的高峰期,同时**也在加快项目的审批进度,继续加大补短板的支撑力度,从而带动工程机械行业持续兴旺,而且地产投资增速维持高位,都使得 建材需求有着超预期的表现。但对于板材需求来说,压力依然较大,汽车行业依旧低迷但处于结构转型之中,机械行业受到基建持续回暖和地产投资维持高位的影响 依旧持续兴旺。

一、地产投资维持高位

据监测数据显示,2019年1-3月,全国房地产开发投资23803亿元,同比增长11.8%,增速比1-2月份提高0.2个百分点。 1-3月,房地产开发企业房屋施工面积699444万平方米,同比增长8.2%,增速比1-2月份提高1.4个百分点。房屋新开工面积38728万平方 米,增长11.9%,增速提高5.9个百分点。房屋竣工面积18474万平方米,下降10.8%,降幅收窄1.1个百分点。在“稳地价、稳房价、稳预期” 政策作用下,房地产市场出现积极变化,主要指标多呈稳中向好态势。一季度,房地产开发投资同比增长11.8%,增速比1-2月份小幅提高0.2个百分点; 房地产新开工面积增长11.9%,提高5.9个百分点;商品房销售面积下降0.9%,降幅收窄2.7个百分点;3月末,全国商品房待售面积比2月末减少 605万平方米,同比下降9.9%。

二、基建投资持续回暖

2018年10月份以来,全国基础设施投资增速持续回暖,2019年一季度同比增长4.4%,增速比1-2月份提高0.1个百分点,比去年全年提高0.6个百分 点。其中,铁路运输业投资增长11%,去年全年为下降5.1%;道路运输业投资增长10.5%,增速比去年全年提高2.3个百分点;信息传输业投资增长 35.5%,增速提高32.4个百分点;生态保护和环境治理业投资增长43%,增速与去年全年持平。一季度交通固定资产投资高位运行,铁路、民航、高速公 路等均保持两位数增长。据交通运输部统计数据显示,一季度,交通固定资产投资完成4889亿元,同比增长4.8%,高于去年全年0.7%的增速。从不同的 运输方式上看,铁路、民航投资分别完成1012亿元和155亿元,增长10.0%和10.7%;公路水路完成投资3722亿元,增长3.3%,其中高速公 路完成投资1915亿元,增长12.6%,内河完成投资113亿元,增长9.3%。

三、汽车行业结构转型

2019年1-3月,汽车产销依然呈一定下降,降幅比1-2月有所收窄。据中国汽车工业协会统计数据显示,1-3月,汽车产销分别完成633.6万辆和637.2 万辆,产销量比上年同期分别下降9.8%和11.3%,降幅比1-2月分别缩小4.3和3.6个百分点。其中,乘用车产销分别完成522.7万辆和 526.3万辆,产销量同比分别下降12.4%和13.7%。降幅比1-2月分别缩小4.4和3.8个百分点。商用车产销分别完成110.8万辆和111 万辆,产销量比上年同期分别增长5%和2.2%。1-3月,新能源汽车产销分别完成30.4万辆和29.9万辆,比上年同期分别增长102.7%和 109.7%。其中纯电动汽车产销分别完成22.6万辆和22.7万辆,比上年同期分别增长109.3%和121.4%。2019年中国经济内外部环境发 生了深刻变化,作为国民经济支柱的汽车产业也面临前所未有的挑战。中国汽车的产销量连续28年增长之后,2018年首次出现了负增长,中国汽车产业也面临 着转型升级,提升科技创新能力、推动高质量发展、深化**、加快绿色发展等方面问。

四、机械行业持续兴旺

据中国工程机械工业协会统计数据显示,2019年一季度挖掘机销量74779台,同比增长24.5%;累计内销69329台,同比增长24%;累计出口 5450台,同比增长31.9%。一季度装载机销量31358台,同比增长2.51%;累计内销25278台,同比增长2.26%;累计出口6080台, 同比增长3.58%。一季度平地机销量1226台,同比下滑20.54%,其中一季度平地机出口609台,同比下滑22.02%。一季度,推土机销量 1800台,同比下滑14.9%,其中推土机累计出口503台,同比微降5%。2019年以来房地产投资完成额及新开工面积增长稳健,此外,环保核查趋严 将加快更新需求释放,国三切换国四标准有望推动更新需求继续释放,都对工程机械行业形成助力。

综上所述,目前市场旺季已经接近尾声,传统淡季已经来临,工程项目建设进度将受到北方高温和南方多雨的季节性影响,使得建材需求释放减弱,同时板材需求也将压力加大,汽车行业依旧处于低谷,而机械行业销量增速已经开始放缓,这都将使得淡季“钢需”充满隐忧。

5月16日,铁矿石主力合约继续高位运行,收盘时报680.5元/吨,涨4.77%。显然,巴西矿业巨头淡水河谷经历溃坝事故后的复产动向反反复复,对市场造成的影响犹存。加上澳洲铁矿石发运短暂受限,市场人士认为二季度铁矿石价格仍将有支撑,进一步压缩钢铁行业利润。再加上其他因素,业内预计今年钢厂盈利或承压。

兰格钢铁研究中心主任王国清接受上证报记者采访时表示,据兰格钢铁云商平台监测数据显示,一季度,进口铁矿石平均价格为79.2美元/吨,同比上涨10.0%。同期,兰格钢铁成本指数均值为101.6,同比上升2.2%。在价格下压和成本上升的影响下,钢铁行业盈利承压。

从钢铁上市公司公布的一季报看,仅少数企业盈利同比增长,大量企业盈利均有不同程度下降,降幅超过45%的企业也不在少数。

国家统计局数据显示,2019年1-3月,黑色金属冶炼和压延加工业实现营业收入15963.5亿元,同比增长10.3%;利润总额415.6亿元,同比下降44.5%。这同样说明,一季度钢铁行业在营收增加的情况下,利润却因成本上升明显收缩。

“由于淡水河谷溃坝事件影响仍在发酵,铁矿石价格仍将维持高位,4月份铁矿石进口均价已高达89.6美元/吨,较1月份的74.2美元/吨上涨15.4美元/吨。对吨钢成 本来说,较1月将上升约150元/吨,可以说铁矿石价格上涨吞噬了部分钢铁生产企业利润。”王国清表示,从钢铁需求来说,4月份指标数据显示需求平稳,放 量空间不足。从产量看,4月份粗钢日产达到283.4万吨,创历史新高。目前,钢铁行业产量释放力度较大,对市场形成一定压力。结合外部环境依然错综复杂,不稳定不确定因素增加,近期钢价将呈现震荡趋弱的走势。

标普全球普氏铁矿石价格团队高级分析师王杨雯对上证报记者表示,从4月3日到现在,普氏62铁矿指数在90美元/吨上方已经站了一个多月,短期来看二季度铁矿石基本面还将保持偏紧。

冶金工业经济发展研究中心副主任郑玉春16日表示,随着我国新建产能的陆续投产,2019年钢材市场供需关系进一步缓解。新产能建设过快未来将在一定程度上抵消供给侧结构性改革的成果。对此,行业内应给予高度重视。

-/gjcjdj/-

http://www.czgmr.com